撰文/凱博 余憶雯經理

大陸稅局自2009年首次發佈《非居民企業所得稅源泉扣繳管理暫行辦法》以來,對於境外公司獲取大陸境內來源所得的審查從稅前複雜的申報備案手續,到如今線上一站式自主申報,大幅提升非居民企業涉稅事項辦理效率,也展現出對國際經貿往來的支持與決心。本文將分上下篇對大陸非貿付滙操作流程進行說明。

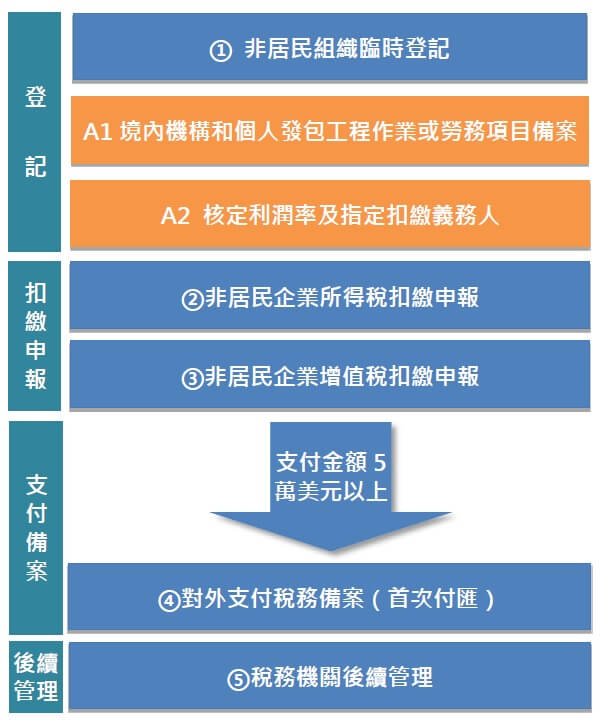

一、辦理非貿付匯的稅務備案流程

二、辦理非貿付匯稅務備案所需的資料

非貿付滙備案通常需要準備以下資料。視各所得類型與各地稅局審查人員,要求資料可能不儘相同。

1. 非居民企業名稱、營業地址與銀行名稱的中英文;

2. 非居民企業法人證件影本,對於境外個人通常提供護照或來往大陸所持通行證。證件原文非中文的,需另提供中文翻譯版。

3. 合同原文版與中文翻譯版,各1份;如辦理事項為盈餘分配,則需提供董事會或股東會決議;

4. 發票影本 1份;如辦理事項為盈餘分配,則此項不需提供。

三、辦理非貿付匯税務備案的申報操作與注意事項

以上海市申報作業為例,進行以下各步驟說明。

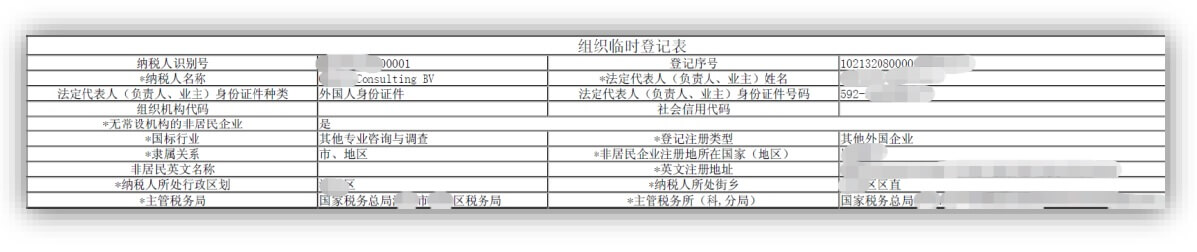

①非居民組織臨時登記

電子稅務局路徑1:首頁>綜合信息報告>身份信息報告>非居民組織臨時登記。

電子稅務局路徑2:首頁>非居民扣繳企業所得稅報告套餐>組織臨時登記。

當境外公司為支付對象時,在首次支付或者首次需要進行稅務備案,需先在稅局系統中為該境外公司申請非居民納稅人識別號。此操作僅需在首次辦理時申請,未來對同一境外公司若有其他應稅事項需要進行稅務備案時,可直接選用該境外公司。若是境外公司資訊有發生變化,亦可在系統中進行修改後確認。

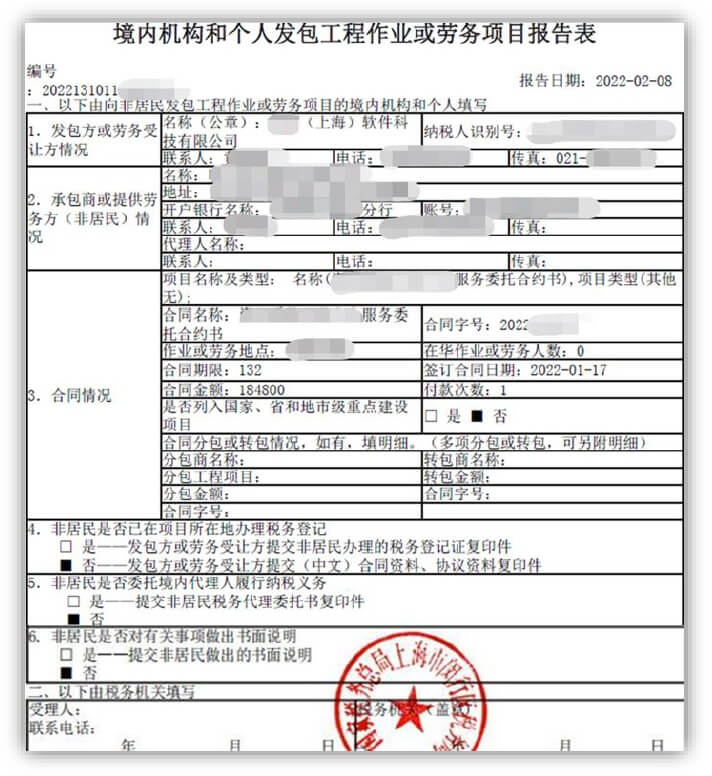

A1境內機構和個人發包工程作業或勞務項目備案

電子稅務局路徑1:首頁>非居民扣繳企業所得稅報告套餐>新建合同>承包工程、提供勞動所得、其他租金。

電子稅務局路徑2:首頁>稅費申報及繳納>申報輔助信息報告> 境內機構和個人發包工程作業或勞務項目備案-新增。

對於備案項目屬指定扣繳類型的工程或勞務提供者,需進行項目備案。屬於源泉扣繳類型的所得,可跳過此步驟及後續的A2核定利潤率及指定扣繳義務人流程。

《非居民承包工程作業和提供勞務稅收管理暫行辦法》中有明確規定項目備案的申報時限,即自項目合同簽訂之日起30日內,應向主管稅務機關報送《境內機構和個人發包工程作業或勞務項目報告表》、合同、稅務代理委託書影本或非居民對有關事項的書面說明等資料。未按規定向主管稅務機關報告有關事項,由稅務機關責令限期改正,可以處2,000元以下的罰款;情節嚴重的,處2,000元以上10,000元以下的罰款。

信息填報過程中,錯誤常發生在〞是否支付標準〞一欄。此欄是用於判別合同價金的支付方式。

選擇〞是〞,表示合同的支付金額為非固定金額,如按浮動比率計費等,該欄位可接受文字敘述。

選擇〞否〞,表示合同的支付金額為固定金額,該欄位僅可輸入數值。

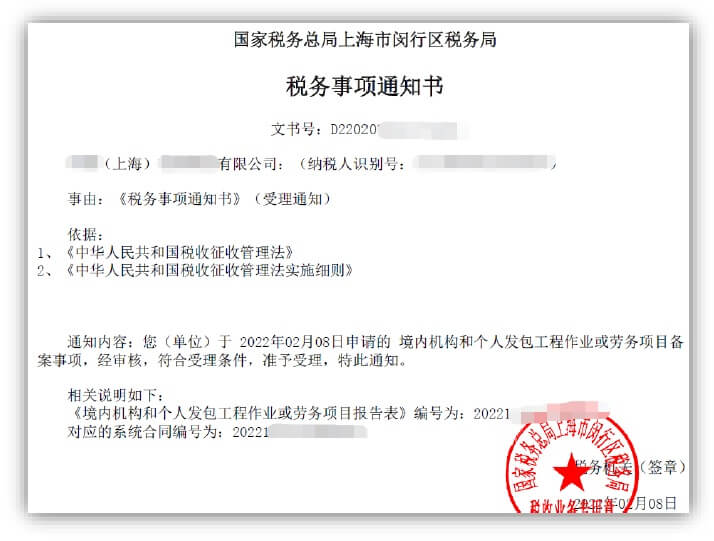

申報成功後,可下載《境內機構和個人發包工程作業報告表》與《稅務事項通知書》。

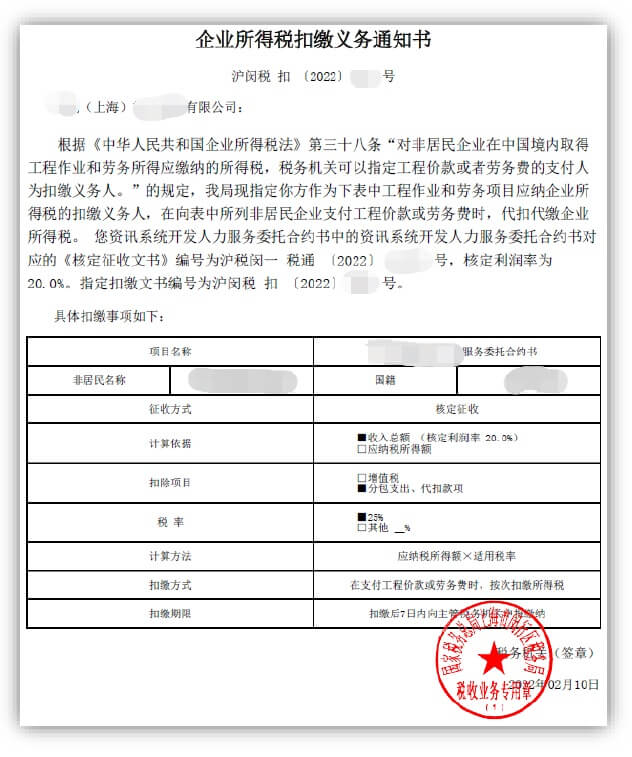

A2 核定利潤率及指定扣繳義務人

電子稅務局路徑1:首頁>非居民扣繳企業所得稅報告套餐>非居民企業所得稅核定及扣繳義務人指定

電子稅務局路徑2:首頁>綜合信息報告>身份資訊報告>非居民企業所得稅核定及扣繳義務人指定

申報人依合同內容自主判斷勞務、服務內容,主要分為三種類型,以及其相應利潤率:

(一)從事承包工程作業、設計和諮詢勞務:利潤率為15%-30%;

(二)從事管理服務:利潤率為30%-50%;

(三)從事其他勞務或勞務以外經營活動:利潤率不低於15%。

如稅務機關有根據認為非居民企業的實際利潤率明顯高於上述標準時,可以按照比上述標準更高的利潤率核定其應納稅所得額。

當申報狀態為〞受理通過〞時,可在稅局網站中下載《企業所得稅扣繳義務通知書》。屬於從事承包工程作業、設計和諮詢勞務的,可下載《非居民企業承包工程作業和提供勞務企業所得稅扣繳義務通知書》。

在實際作業中,由於部分地方稅局人員對於工程或勞務提供項目的審核經驗較少,建議首次辦理時,攜帶相關合同材料至稅局大廳向櫃台人員或稅務專管員進行面對面咨詢,確認審核要件與需要資料,可有效降低審查不通過的機率。下篇中我們將針對扣繳申報、支付備案作業與後續事項進行說明。

凱博聯合會計師事務所深耕兩岸,跨境業務經驗豐富,若有相關問題,歡迎與我們聯繫。