撰文 / 凱博 黃慧展會計師

在現今萬物聯網的大環境下,通過網際網路平台將藝人直播演出與商品廣告代言結合在一起而促成的線上直播銷售模式(以下稱「直播帶貨」),近年來在中國大陸幾個主要的電子商務促銷節日(例如:三八女王節、六一八女神節及雙十一光棍節等),屢創單一直播主在促銷期間的銷售額新高記錄,直播帶貨儼然成為當前中國大陸主流的產品銷售模式。

在直播帶貨屢創人民幣億元以上的銷售佳績時,該銷售模式也引起稅務機關的注意,對於電子商務平台及直播演出人員是否確實履行了納稅申報義務,國家稅務總局給予了高度的重視,於2021年9月8日發布了《加強文娛領域從業人員稅收管理》的通知,對於明星藝人及網路主播的稅收管理作出明確的要求。

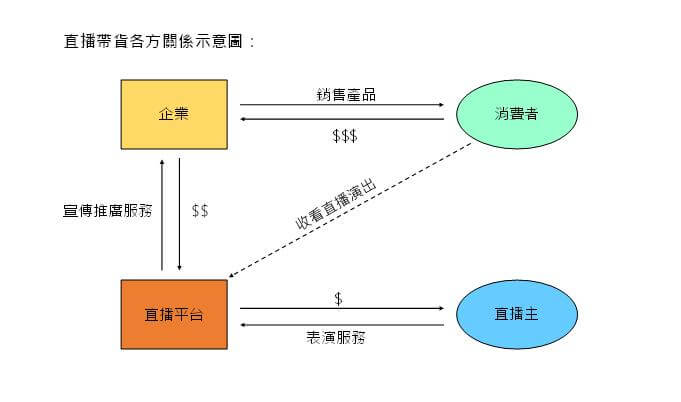

要了解直播帶貨銷售模式涉及的稅務問題,筆者首先和大家說明什麼是直播帶貨?直播帶貨簡言之就是由企業提供產品,委託直播平台公司安排直播主(明星藝人或網路主播等)通過網路平台,以解說及使用產品等演出方式,引導消費者在觀看直播表演時進行產品體驗,進而達成其線上購買產品的目的。

因此直播帶貨的各方關係如下圖所示:

由直播帶貨的各方關係中我們可以了解到各方所提供的貨物/服務情況,這有助於我們理解各方應承擔的納稅義務:

(1)企業銷售貨物,應繳增值稅、附加稅以及有企業所得稅匯算清繳的義務;

(2)直播平台提供宣傳推廣服務,應繳增值稅、附加稅以及有企業所得稅匯算清繳的義務。若直播平台支付直播主屬於勞務報酬性質的收入時,亦有為直播主代扣代繳個人所得稅的義務;

(3)直播主提供表演服務,應繳增值稅、附加稅以及有個人所得稅的納稅義務。

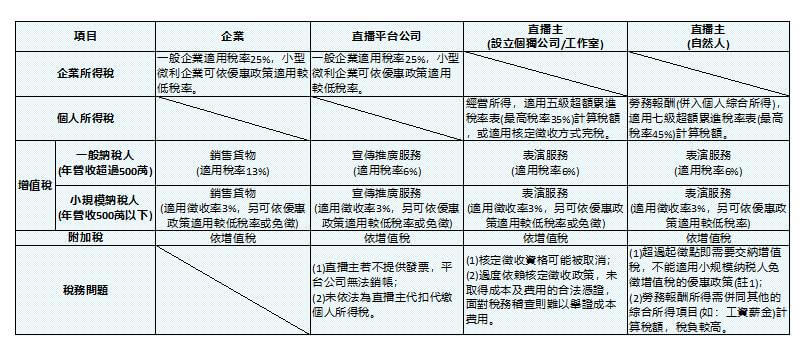

各方所涉納稅義務及相關稅務問題匯總如下:

註1:財稅[2019]13號規定:”對月銷售額10萬元以下(含本數)的增值稅小規模納稅人,免征增值稅。”財政部 稅務總局公告2021年第11號規定:”自2021年4月1日至2022年12月31日,對月銷售額15萬元以下(含本數)的增值稅小規模納稅人,免征增值稅。”

從上述匯總表可知,若直播主以自然人身份接受直播平台公司支付的勞務報酬,也必須提供相應的增值稅發票(須至稅局代開)給到平台公司,但自然人因未做稅務登記,因此不能適用小規模納稅人增值稅的免徵政策。並且因勞務報酬屬於個人綜合所得項目,計算個人所得稅額適用的最高稅率達45%,稅負成本極高,因此許多直播主會採用設立工作室的方式,取得核定徵收資格,進而達到節省個人所得稅的效果。

所謂核定徵收,根據個人所得稅法實施條例的規定,「從事生產、經營活動,未提供完整、準確的納稅資料,不能正確計算應納稅所得額的,由主管稅務機關核定應納稅所得額或者應納稅額。」若生產經營規模不大的個體工商戶使用核定徵收完稅,本係緣於其缺乏經濟資源,無力維護財務數據及帳冊資料完整,因此若稅務機關根據個別情況,採用核定應納稅所得額或應納稅額的方式讓個體工商戶完稅,除了便於稽徵,也相應減少了個體工商戶的負擔。

但對明星藝人及網路主播來說,其多數經濟資源厚實,無論是聘用財務人員或是將財務工作外包給專業的財務顧問公司執行,其皆有能力依法依規建帳建制,並採用查帳徵收方式申報納稅。因此稅務機關已將明星藝人及網路主播以設立工作室的方式取得核定徵收資格,明確定性為其過度擴大稅收優惠政策的使用範圍。

因此,按《加強文娛領域從業人員稅收管理》的通知提出了,「進一步加強文娛領域從業人員日常稅收管理,對明星藝人、網路主播成立的個人工作室和企業,要輔導其依法依規建賬建制,並採用查帳徵收方式申報納稅。要定期開展稅收風險分析,近期要結合2020年度個人所得稅匯算清繳辦理情況,對存在涉稅風險的明星藝人、網路主播進行一對一風險提示和督促整改,對2021年底前能夠主動報告並及時糾正涉稅問題的,可以依法從輕、減輕或者免予處罰。」

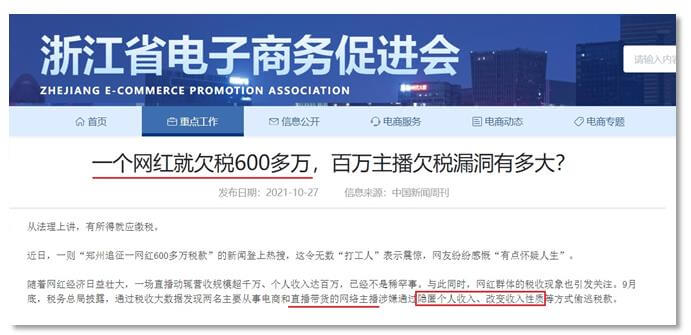

再結合兩則近期稅局對直播主的稅務稽核行動,分別是」今年9月底,國家稅務總局表示在稅收大數據下,發現兩名主要從事電商和直播帶貨的網路主播涉嫌通過隱匿個人收入、改變收入性質等方式偷逃稅款。」以及「鄭州金水區稅務局在例行的資料監測中,發現了一筆2020年匯算清繳的大額欠稅。在瞭解這筆稅款的來龍去脈後,稅務機關聯繫不到納稅人,最終聯繫其單位進行政策宣傳,才引得該納稅人主動聯繫,結清了稅款。該納稅人是一名網紅,共欠稅634.66萬元,滯納金是27.78萬元,欠稅時間為88天左右。」

隨著新經濟模式的快速成長,稅務部門雖初期執法難度較大,但通過稅務大數據與金融帳戶信息間的交互比對,預期未來的稅務稽查方式將會更有效率。且隨著稅局披露的網紅補稅通報,已釋放了監管政策收緊的信號。明星藝人、網路主播建立完善的企業與個人財稅管理方式,樹立納稅意識才是長久之道。凱博聯合會計師事務所深耕兩岸,跨境業務經驗豐富,若有任何問題,歡迎與我們聯繫。

![]()

本期凱博觀點Podcast同步上線囉!

請於各大播客平台上搜尋:「財稅聽凱博」點選「訂閱」即可免費收聽!

近期節目列表

EP.111-台灣民法成年年齡下修至18歲,相關稅負影響你知道嗎?

EP.108-大陸台商面對《房地產稅》時代來臨的調整!–以上海2011年《房產稅》試點的經驗來分享!

EP.107-從人行的闢謠公告,談大陸台商的大額現金管理與反洗錢之因應 (下篇)

EP.106-從人行的闢謠公告,談大陸台商的大額現金管理與反洗錢之因應 (上篇)

EP.102-本所申請所得稅法第25條第1項規定,外國技術服務費有效稅率由20%降低至3%,獲核准案例分享

EP.101-越南投資系列:越南設立貿易公司或代表處不可不知的五件事

EP.98-美國稅務系列:美籍個人收到海外贈與需要繳美國稅嗎?

EP.96-三階段判別個人持有境外公司是否落入CFC (下篇)

EP.94-三階段判別個人持有境外公司是否落入CFC (上篇)

EP.87-美國稅務系列:境外公司或個人持有美國公司股權申報

EP.85-越南投資系列:台商派駐越南工作所需申辦證件種類!

EP.80-受限疫情 台灣人如何以委託書授權處理大陸售房及匯出

EP.74-小微企業喜迎所得稅減按2.5%徵收,個體戶同沐雨露!

EP.72-大陸個稅申報小撇步-疫情導致待滿183天轉為居民身份 可以申請退稅!

EP.71-大陸個稅申報小撇步-疫情導致未待滿183天轉為非居民身份 要如何自行納稅申報?

EP.70-大陸個稅申報小撇步-善用捐贈 合法降低個人所得稅

EP.64-不可錯過!2020年度台灣營所稅申報 租稅優惠措施一覽

EP.61-境外公司系列:你的境外公司,各項登記文件是否完備?

EP.60-南僑分拆A股上市獲核准 解析如何克服同業競爭疑慮

EP.53-境外公司系列:傳承或引進外部投資人之公司章程條款設計

EP.39-宸展光電獲A股上市審核通過,帶給台企的「樹大分枝」啟示!

EP.33-台灣疫情紓困3.0- -薪資及營運資金補貼搶先看

EP.28-「境外資金匯回管理運用及課稅條例」首年匯回優惠稅率倒數計時

EP.18-越南投資系列:越南政府因應新冠肺炎疫情影響之紓困措施

EP.14-(不斷更新)新冠肺炎之台灣租稅優惠及資金補助方案

EP.9-外商在台從事物流營運活動 可適用較低的境內貢獻度 合法節省稅負

EP.4-台灣企業首次CTP年度申報,需於2020年3月間完成

EP.1-案例分享:申請跨境銷售電子勞務適用淨利率及利潤貢獻程度獲核准