撰文/凱博 張義昌 協理

一、2018年起,IFRS9上路,其影響?

自2018年起,台灣公開發行以上公司若有轉投資,多需要委任外部評價專家,針對其轉投資進行公允價值之評價,因國際財務報導準則第9號金融工具(以下簡稱"IFRS 9")已於2018年起正式實施。

公司持有未上市櫃股票,原依國際會計準則公報第39號金融工具:認列與衡量(以下簡稱"IAS 39"),允許採成本法評價。但IFRS 9實施後,未上市櫃股票幾乎只能選擇採市價法評價。未上市櫃股票不像上市櫃股票有市場報價,需要使用評價技術來確認其公允價值,且公司除非屬金融業或專營投資為業者外,基於成本考量,一般不會設置專業評價人員,這時公司就需要求助外部評價專家協助評價。以下我們透過一些釋例來介紹IFRS 9之影響以及適用情況。

釋例一:

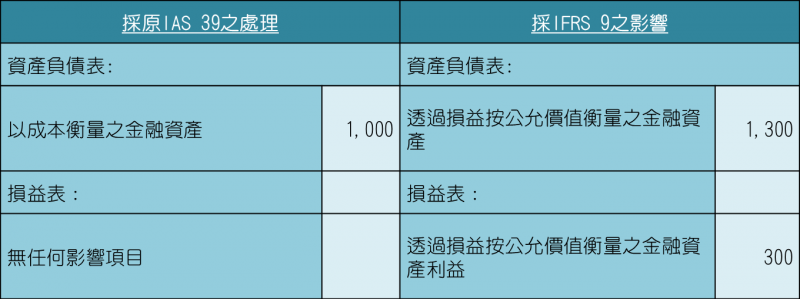

假設A公司為台灣上市櫃公司,其於2018年2月投資1,000元取得未上市櫃股票B,2018年3月31日假設以評價技術評估價值(註)為1,300元,則對2018年的財務報表影響為何? (假設均符合重大性)

註:評估價值實務上係透過外部專家取得。

從釋例中可瞭解,公司原採IAS 39時,其資產負債表期末餘額只要依原始成本1,000元入帳,無需做額外的評價衡量,亦無損益之影響,採IFRS 9後資產負債表期末餘額需依評價結果調增為1,300元,且損益表亦需認列該評價利益300元。

釋例2:

假設A公司有一子公司C,A公司若透過子公司C取得未上市櫃股票B,則2018年3月31日,是否得以不適用公允價值評價之規定?(假設均符合重大性)

解答:A公司若透過C公司購買未上市櫃股票B,因A公司及C公司均為合併報表之主體,其所持有之未上市櫃股票均需依IFRS 9之規定採公允價值評價。

釋例3:

假設A公司有一採權益法評價之被投資公司D,A公司若透過D公司取得未上市櫃股票B,則2018年3月31日,是否得以不適用公允價值評價之規定?(假設均符合重大性)

解答:A公司若透過D公司購買未上市櫃股票B,因採權益法之被投資公司D其會計政策需與A公司一致,若有不一致應予調整,故D公司所持有之未上市櫃股票均需依IFRS 9之規定採公允價值評價。

釋例4:

假設A公司有一採權益法評價之被投資公司D,A公司持有D公司是否得以不適用公允價值評價之規定?(假設均符合重大性)

解答:A公司持有採權益法之被投資公司D不在IFRS 9之適用範圍內,故無需採公允價值評價。

以上僅舉例說明,上市櫃公司在判斷是否適用IFRS 9時,宜先與會計師或評價專家討論。

以下我們將針對何謂金融工具,以及實務上公司可能會碰到評價需求的幾個情況做為介紹:

二、何謂金融工具?

1. 金融工具

係指某一企業產生金融資產,另一企業同時產生金融負債或權益工具之任何合約。

2. 金融資產

(1)現金。

(2)另一企業之權益工具。

(3)合約權利(以自另一企業收取現金或另一金融資產;或以按潛在有利於企業之條件與另一企業交換金融資產或金融負債。

(4)將以或可能以企業本身權益工具交割之合約,且該合約係企業有或可能有義務收取變動數量企業本身權益工具之非衍生工具;或將非以或可能非以固定金額現金或另一金融資產交換固定數量企業本身權益工具之方式交割之衍生工具。

3. 金融負債

(1)合約義務(以交付現金或另一金融資產予另一企業;或以按潛在不利於企業之條件與另一企業交換金融資產或金融負債。

(2)將以或可能以企業本身權益工具交割之合約,且該合約係企業有或可能有義務交付變動數量企業本身權益工具之非行生工具;或將非以或可能非以固定金額現金或另一金融資產交換固定數量企業本身權益工具之方式交割之衍生工具。

4. 權益工具

係指表彰某一企業於資產減除所有負債後剩餘權益之任何合約。

三、金融工具評價之目的?

1. 財務報導目的

IFRS 9於2018年1月1日起開始實施,取代先前所適用之IAS 39,金融監督管理委員會(下稱金管會)亦宣布我國將如期接軌,依IFRS 9規定若金融工具分類為透過損益按公允價值衡量之金融資產/負債或透過其他綜合損益按公允價值衡量之金融資產,除權益工具之投資在有限情況下可以成本衡量外,應以公允價值衡量,又因無活絡市場報價,則需透過評價技術取得公允價值資訊。

2. 交易目的

企業持有之金融工具,因無活絡市場報價,當企業欲出售該金融資產時,因持有之金融工具無活絡市場之報價,則需透過評價技術獲得公允價值做為雙方交易之價格依據。

3. 管理目的

企業為管理之目的,評估所投資金融工具之投資績效,若該金融工具無絡市場,公允價值無法透過活絡市場報價取得時,則需透過評價技術取得公允價值予以衡量其績效。

4. 其他目的

其他目的用途如金融資產移轉涉及財產交易所得課稅或以該金融資產作價作為其他企業之股本時或以所持有金融資產作價償還債務等,若該金融資產無活絡市場報價時,則需要透過評價技術方式取得公允價值之資訊。

四、常見需評價之金融工具?

1. 企業持有未上市股票

較常見情形為公發以上之企業持有之未上市股票,原IAS 39公報允許該未上市股票,因於活絡市場無報價且其公允價值無法可靠衡量,可採成本衡量。IFRS 9適用後,該類未上市股票若非企業採權益法評價者,只能分類為透過損益按公允價值衡量之金融資產或透過其他綜合損益按公允價值衡量之金融資產,其公允價值需透過評價技術方式取得。

公發以上之企業亦有可能透過子公司持有該未上市股票,甚或企業透過採用權益法之關聯企業持有之未上市股票,在IFRS 9公報之規定下,均分類為透過損益按公允價值衡量之金融資產或透過其他綜合損益按公允價值衡量之金融資產,其公允價值需透過評價技術方式取得。

2. 企業持有之嵌入式衍生工具

崁入式衍生工具係指含有衍生工具之混合合約,較常見情形為公發以上企業持有之結構型商品,因該商品通常為金融機構(例如銀行或保險公司)發行,且於活絡市場上無報價,亦需透過評價技術取得公允價值予以衡量。

3. 企業發行複核金融工具

企業發行複核金融工具(例如可轉讓公司債),就企業而言,此等工具包含兩項組成部分:金融負債(該可轉讓公司債未來交付現金之合約協議)及權益工具(在一特定期間內,給與持有人有權轉換為企業固定數量普通股之買權),該類複核金融工具,需於發行時即透過評價技術予以認列及衡量。

五、評價方法介紹

針對企業或業務評價,常用之評價方法主要有下列三種:

1. 市場法

市場法係以可類比標的之交易價格為依據,考量評價標的與可類比標的間之差異,以適當之乘數估算評價標的之價值,常用評價特定方法包括可類比上市櫃公司法及可類比交易法。市場法的應用係依據相當營業項目、產品、規模及財務比率等指標的類比公司,認為應有類似的表現及價值,因此標的公司的價值應可由類比公司的價值估算而得,除此之外,市場法能反映客觀之市場價值及最大化可觀察輸入值,促使該資料透明度佳且可驗證性高。

2. 資產法

資產法係經由評估評價標的涵蓋之個別資產及個別負債之總價值,以反映企業或業務之整體價值。於目前實務上,資產法最常見於企業購併後之購買價格分攤程序,因「國際財務報導準則第三號 企業合併」之規範,要求收購公司應按收購日之公允價值,衡量所取得之可辨認資產及承擔之負債,以確認於收購程序中取得之資產負債價值。

3. 收益法

收益法係以評價標的所創造之未來利益流量為評估基礎,透過資本化或折現過程,將未來利益流量轉換為評價標的之價值。此法主要使用的資料有財務預測及折現率,財務預測需反映企業的未來利益流量,並將未來營運風險反映在利益流量及折現率之估計上。

![file-[轉換].png](https://www.kspcpa.com/wp-content/uploads/2020/04/OHYUCNqL_j597.png)

▶ Contact us

作者張義昌,現為凱博聯合會計師事務所越南區域總監

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW