撰文/凯博黄慧展经理

企业经营的过程中,有时基于社会公共利益的需要,在政府主导下进行整体或部分的搬迁(以下简称「政策性搬迁」,注一),而在搬迁期间产生的收入及支出,依现行规定可以暂不计入当期应纳税所得额,而在完成搬迁年度进行汇总清算,并将该所得或损失计入企业当年度的应纳税所得额计算纳税。现行政策性搬迁的企业所得税处理规定,是依据2012年10月1日起实施的<企业政策性搬迁所得税管理办法>(国家税务总局公告2012年第40号,以下简称「40号文」)处理,和已废止的国税函[2009]118号文相比,40号文的主要变化在于搬迁过程中购置的固定资产(包含土地、厂房及办公楼等不动产),由原来允许从搬迁收入中扣除改为不允许从搬迁收入中扣除,该变化将导致非以换置土地方式进行搬迁的企业产生大额的搬迁所得。本文基于40号文的规定,对于企业在政策性搬迁期间产生的收入、支出及汇总清算进行案例说明。

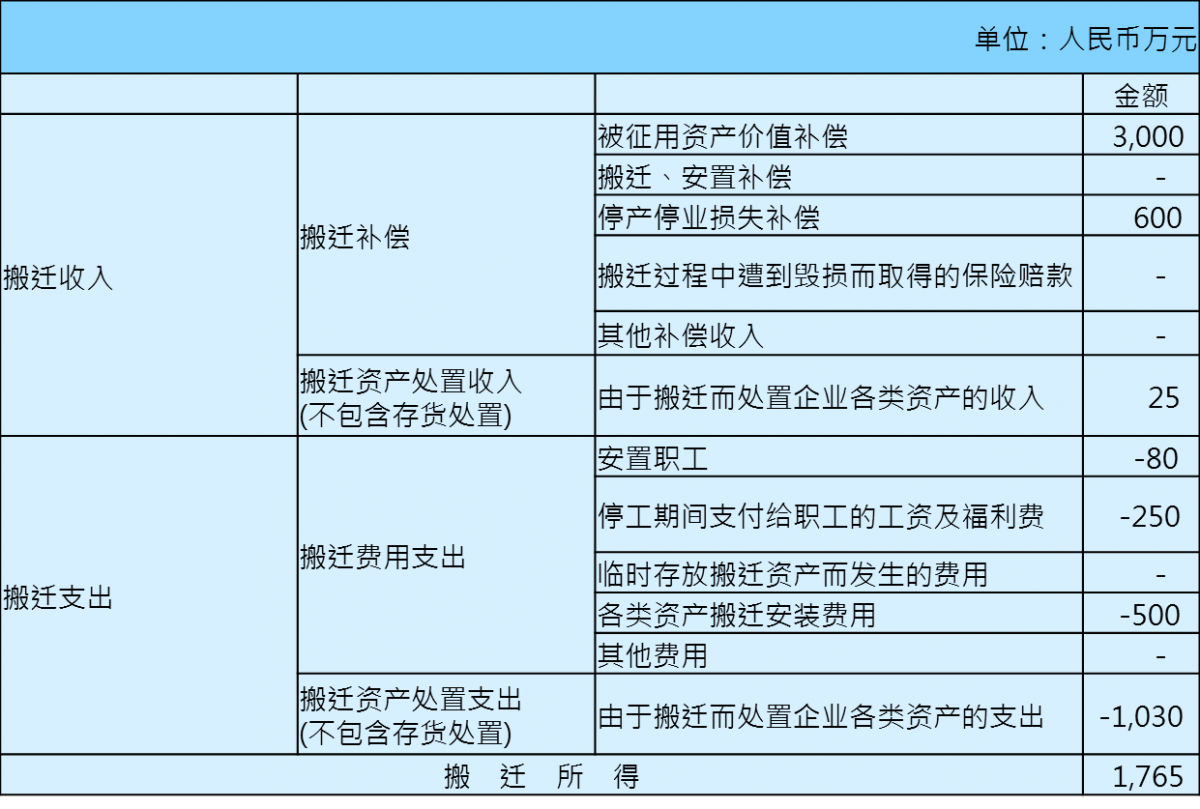

2016年10月,某公司因政府交通建设规划的实施,发生政策性搬迁业务,并于同年向国税局报送了政策性搬迁依据及搬迁规划等相关材料。搬迁业务于2018年8月完成,搬迁期间发生以下交易事项:

1. 该公司被征用的土地,账列土地使用权净值2000万元,而换置的土地市价约4000万元,为使换置土地达可使用状态,公司额外投入200万元进行整理。

(根据40号文第十二条规定,” 企业搬迁中被征用的土地,采取土地置换的,换入土地的计税成本按被征用土地的净值,以及该换入土地投入使用前所发生的各项费用支出,为该换入土地的计税成本。”因此换置土地需以被征用土地的净值2000万元,再加上土地整理费用200万元,合计2200万元作为入账金额。但土地整理费用不能作为搬迁支出。)

2. 收到政府搬迁补偿收入3600万元,其中因征收厂房给予的补偿为3000万元,对于公司停产停业形成的损失补偿为600万元。

(根据40号文第六条规定,”企业取得的搬迁补偿收入,是指企业由于搬迁取得的货币性和非货币性补偿收入。)

3. 搬迁中厂房账面价值拆除损失1000万元;处置电脑设备一批,账列净值为30万元,售价为25万元;出售存货一批,账列净值为300万元,售价为350万元。

(根据40号文第七条规定,”企业搬迁资产处置收入,是指企业由于搬迁而处置企业各类资产所取得的收入。企业由于搬迁处置存货而取得的收入,应按正常经营活动取得的收入进行所得税处理,不作为企业搬迁收入。第十条规定,”资产处置支出,是指企业由于搬迁而处置各类资产所发生的支出,包括变卖及处置各类资产的净值、处置过程中所发生的税费等支出。企业由于搬迁而报废的资产,如无转让价值,其净值作为企业的资产处置支出。”因此搬迁的房屋拆除损失1000万元计入资产处置支出;而处置电脑设备产生的资产处置收入及支出各为25万元及30万元;至于存货出售则视同与搬迁业务无关。)

4. 发生搬迁设备拆卸、运输、安装费用500万元,发生职工安置费80万元,停工期间支付给职工的工资及福利费为250万元。

(根据40号文第九条规定,”搬迁费用支出,是指企业搬迁期间所发生的各项费用,包括安置职工实际发生的费用、停工期间支付给职工的工资及福利费、临时存放搬迁资产而发生的费用、各类资产搬迁安装费用以及其他与搬迁相关的费用。”)

5. 以搬迁补偿资金重置固定资产800万元。

(根据40号文第十四条规定,”企业搬迁期间新购置的各类资产,应按《企业所得税法》及其实施条例等有关规定,计算确定资产的计税成本及折旧或摊销年限。企业发生的购置资产支出,不得从搬迁收入中扣除。”因此重置固定资产不能作为搬迁支出。)

综合以上搬迁期间发生的事项,该公司于申报2018年度企业所得税汇算清缴时,应一并申报政策性搬迁的汇总清算,搬迁所得1765万元须计入企业当年度的应纳税所得额计算纳税。此外,依现行规定,企业的政策性搬迁免征增值税及土地增值税(注二及注三)。

由于40号文第二十二条亦规定,”企业应当自搬迁开始年度,至次年5月31日前,向主管税务机关(包括迁出地和迁入地)报送政策性搬迁依据、搬迁规划等相关材料。逾期未报的,除特殊原因并经主管税务机关认可外,按非政策性搬迁处理,不得执行本办法的规定。”在此提醒读者,在搬迁业务发生之初必须向主管税务机关备案,以免错失享受递延纳税的税务优惠政策。

注一:企业由于下列需要之一,提供相关文件证明资料的,属于政策性搬迁:

(一)国防和外交的需要;

(二)由政府组织实施的能源、交通、水利等基础设施的需要;

(三)由政府组织实施的科技、教育、文化、卫生、体育、环境和资源保护、防灾减灾、文物保护、社会福利、市政公用等公共事业的需要;

(四)由政府组织实施的保障性安居工程建设的需要;

(五)由政府依照《中华人民共和国城乡规划法》有关规定组织实施的对危房集中、基础设施落后等地段进行旧城区改建的需要;

(六)法律、行政法规规定的其他公共利益的需要。

注二:依据<财政部国家税务总局关于全面推开营业税改征增值税试点的通知>(财税[2016]36号)的规定,土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者,不征收增值税。

注三:根据中华人民共和国土地增值税暂行条例第八条规定,因国家建设需要依法征用、收回的房地产,免征土地增值税。