撰文 / 凱博 張蕙如協理

個人海外所得自2010年起需列入基本所得額計算最低稅負。台商海外資金如何能安全回台?一直是大家關注的議題。2019/1/31台灣財政部雖發布「個人匯回海外資金認定原則及相關證明文件規定」,但內容並無新意,只是重申海外所得的課稅規定。至於大家殷殷期盼的海外資金匯回租稅特赦或租稅優惠,是否有望成真?

本文將針對以下三個課題進行解析。

(1)資金回台海外所得課稅常見謬誤。

(2) 2019/1/31台灣財政部發布「個人匯回海外資金認定原則及相關證明文件規定」,有甚麼不同以往的規定呢?

(3)「海外資金匯回管理運用及課稅條例」(一般所稱的租稅特赦或租稅優惠),其研議方向?

凱博聯合會計師事務所將於2019年3月19日至3月22日在台北、桃園、新竹、台中等地舉辦「反避稅浪潮下,未雨綢繆的境外公司規劃及資金回台策略」研討會,針對資金回台及最新境外公司因應及規劃,進行精闢解說與實務分享,歡迎聯繫本所報名參加。

台商資金回台有解?五大你不可不知的風險

台商資金回台有解?五大你不可不知的風險

1.資金性質難以舉證

有所得才需納稅。匯至個人帳戶之資金若非屬所得性質,自無納稅義務。例如海外投資本金、減資退還款項、海外借貸或償還債務款項、金融機構存款本金、財產交易本金等,皆非屬海外所得性質之匯入資金。

惟納稅義務人需自行舉證,說明該匯入資金非屬所得性質。

實務上常見問題:海外資金於累積多年之情況下,多數未有帳務記錄,如何判斷各該資金之實際性質屬本金或所得,及其實現年度等,將面臨舉證上之困難。

2.將「中華民國來源所得」誤認為「海外所得」

依據法令規定,所得來源地若為「大陸地區來源所得」,實屬「中華民國來源所得」。而來源於「中華民國境外、香港及澳門」之所得才屬海外所得而有基本所得稅額條例按稅率20%計算最低稅負之適用。

台商若取得大陸投資所得,實屬中華民國來源所得,應併同臺灣地區來源所得課徵個人綜合所得稅,稅率最高40%。而不適用海外所得依最低稅負制享有每一申報戶每年670萬元免稅額及依稅率20%計算稅額。

3.誤認為個人境外帳戶收取之所得,非屬課徵最低稅負制之海外所得範疇

海外所得係指非中華民國來源所得及香港、澳門地區來源所得。係以所得來源地為判斷海外所得或中華民國境內所得之標準,而與該所得係匯入個人境外帳戶或個人台灣境內帳戶無關。

實務上常有民眾誤認為只要資金不匯入個人台灣境內帳戶,即無海外所得課稅之適用。若採用這種看法,當未來全球資訊交換、台灣國稅局取得個人境外帳戶資訊時,個人將面臨追溯補稅加罰喔!

4.誤以資金實際匯入個人台灣帳戶時點作為海外所得實現/課稅時點

海外所得係以所得是否實現為課稅判斷標準,而與資金實際匯入日期不完全相同。假設個人於2018年處份海外不動產,所得款項於2019年始匯回台灣境內帳戶,其仍屬2018年度之所得。

5.誤以「人」為海外所得之計算及申報單位

海外所得係以「每一申報戶」為計算及申報單位。每年台幣670萬元之可減除額度,亦以「每一申報戶」為準。

實務上常有誤認每一申報戶中所有人皆享有每年台幣670萬元可減除額度,或於計算海外所得時包含未成年子女、配偶之海外所得,而致遭補稅之情形。

2019/1/31台灣財政部發布「個人匯回海外資金認定原則及相關證明文件規定」

2019/1/31台灣財政部發布「個人匯回海外資金認定原則及相關證明文件規定」

財政部趕在今年農曆年前發布「核釋個人匯回海外資金應否補報、計算及補繳基本稅額之認定原則及相關證明文件規定」,惟其內容僅重申過往海外所得規定,並未觸及大家最感興趣的租稅特赦。

其主要內容包括:

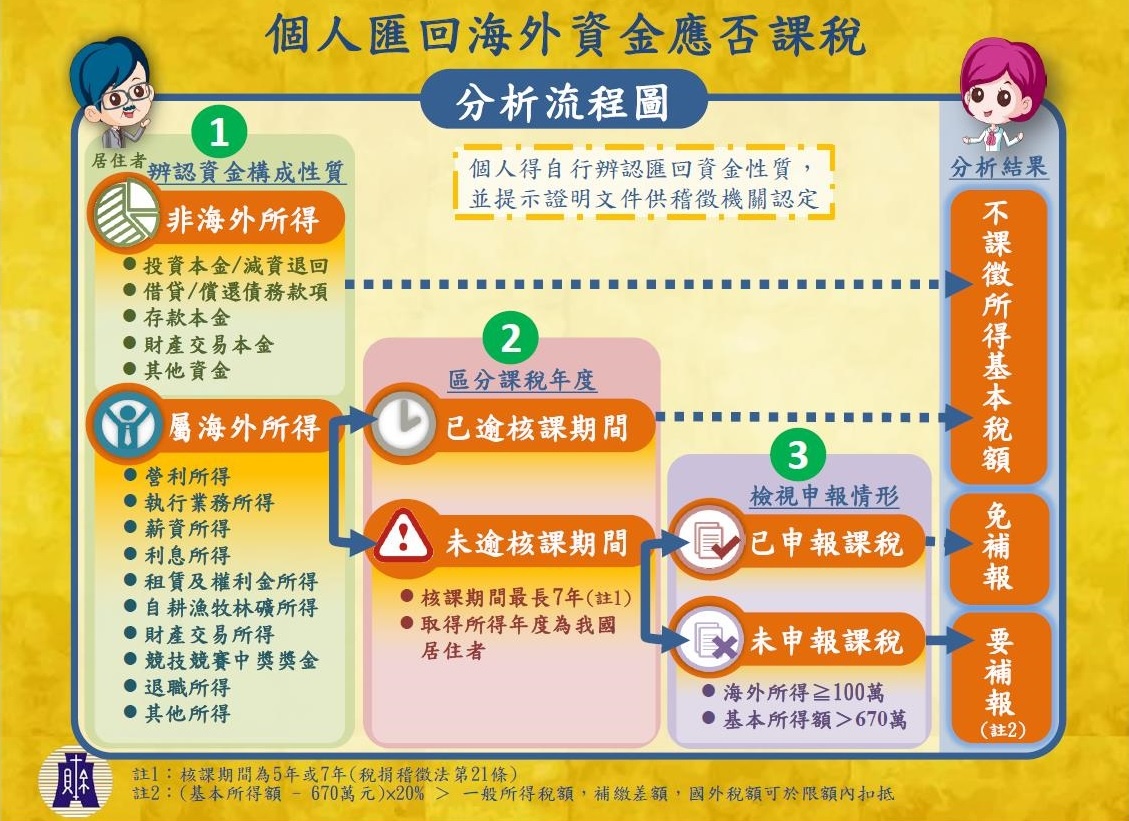

1.所得基本稅額條例是針對我國居住者個人的「海外所得」而非「海外資金」課稅,故上開令釋規定個人得提出對自己有利的資金來源證明文件,自行辨認匯回海外資金構成內容。

2.即使海外匯回資金含有海外所得性質,只要符合下列3種情況,也不用課稅,包括:(1)個人於取得海外所得年度,不具我國居住者身分;(2)個人於取得海外所得年度具我國居住者身分,但已申報課稅;及(3)個人於取得海外所得年度具我國居住者身分且未申報課稅,但依提示資料辨別所得年度已逾核課期間。

資料來源:財政部之個人匯回海外資金應否課稅分析流程圖

「海外資金匯回管理運用及課稅條例」之研議方向

「海外資金匯回管理運用及課稅條例」之研議方向

財政部為了吸引海外資金回流,多管齊下。一方面因應中美貿易戰,近日研議鼓勵大陸台商回台投資之計畫方案,另一方面為鼓勵海外台商資金匯回,端出「海外資金匯回管理運用及課稅條例」草案,即一般所稱之租稅特赦或租稅優惠,惟目前尚未定案。

據傳目前草案方向主要係台商匯回海外資金在二年期限內實質投資,可享租稅優惠。租稅優惠稅率可能在8%~12%之間。

惟以下重點需特別關注:

1.課稅範圍是否區分屬於所得性質才課稅?或匯入資金全額皆須課稅?

若全數匯入金額(包括所得及本金)都需課徵8%~12%稅率,可能會影響個人選擇適用此租稅優惠之意願。

2.先稅後退

初步規劃將設立信託專戶控管資金,實行先稅後退。亦即個人需先依20%稅率課稅,匯回資金依要求項目投資後,再依前述租稅優惠稅率計算應退回稅款。

至於應退回稅款之計算,係以項目投資金額或以投資產生獲利作為計算基礎,尚不明確。

3.專戶控管

為避免流於炒房、炒股或炒匯,可能要求資金於專戶控管而無法自由運作。

4.投資項目可能與本業落差過大

需符合「實際投入政府扶持重點產業」。目前主要可能立法方向為前瞻及長照等投資項目,如「5+2產業創新項目」之「智慧機械」、「亞洲‧矽谷」、「綠能科技」、「生醫產業」、「國防產業」、「新農業」及「循環經濟」。

然而台商強項為生產製造,主要產業為電子零件、腳踏車、紡織等,對於草案之前瞻及長照等投資項目,可能不甚了解,也難以進行投資評估。

凱博聯合會計師事務所以其稅務規劃專業,協助台商評估資金回台方案。歡迎了解更詳細的境外公司服務資訊,如有疑問,請來電諮詢。

更多境外資金訊息:

作者張蕙如,現為凱博聯合會計師事務所會計師

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW