撰文 / 凱博 黃惠婷會計師

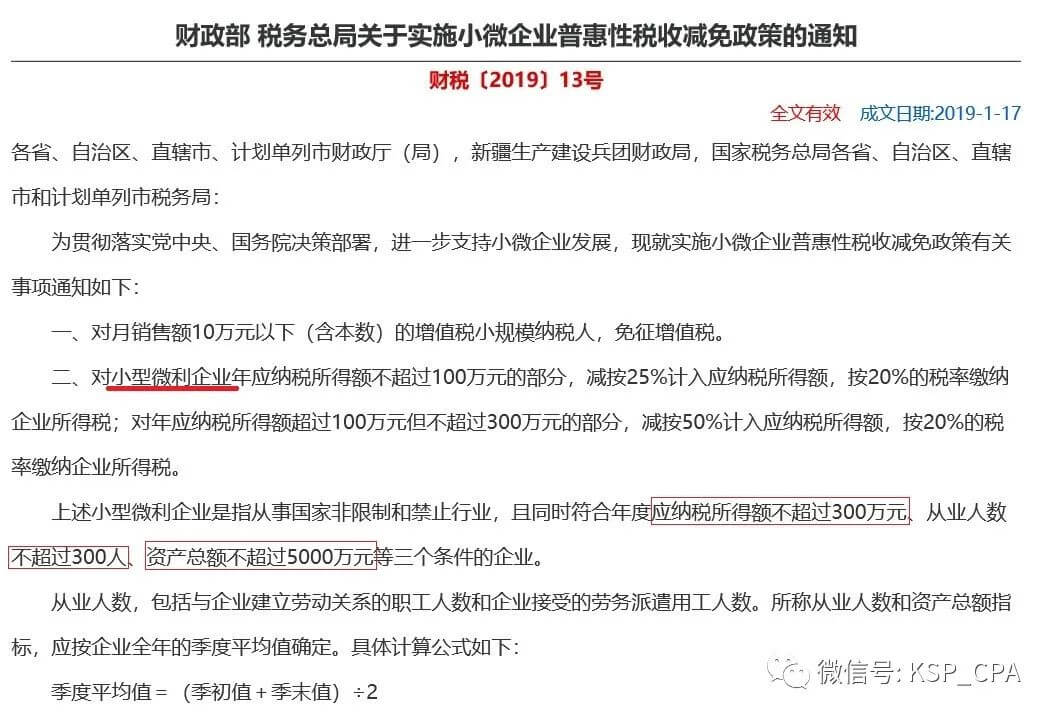

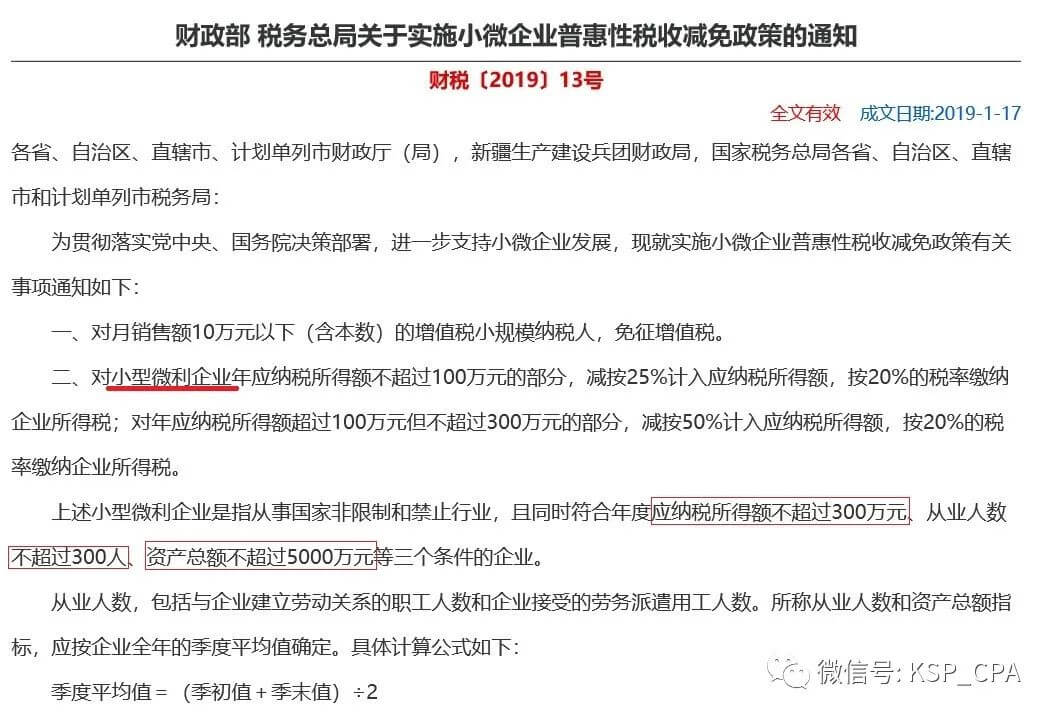

2019年大陸實施的小微企業普惠性稅收減免政策,對小微企業所得稅分段減按5%和10%徵收。依大陸財稅〔2019〕13號 關於實施小微企業普惠性稅收減免政策的通知:應納稅所得額不超過人民幣100萬元的部分,減按25%計入應納稅所得額,按20%的稅率繳納企業所得稅(換算實際為5%所得稅率);對年應納稅所得額超過人民幣100萬元但不超過300萬元的部分,減按50%計入應納稅所得額,按20%的稅率繳納企業所得稅(換算實際為10%所得稅率),執行期限為2019年1月1日至2021年12月31日。上述小型微利企業是指從事大陸非限制和禁止行業,且同時符合年度應納稅所得額不超過人民幣300萬元、從業人數不超過300人、資產總額不超過人民幣5000萬元等三個條件的企業。

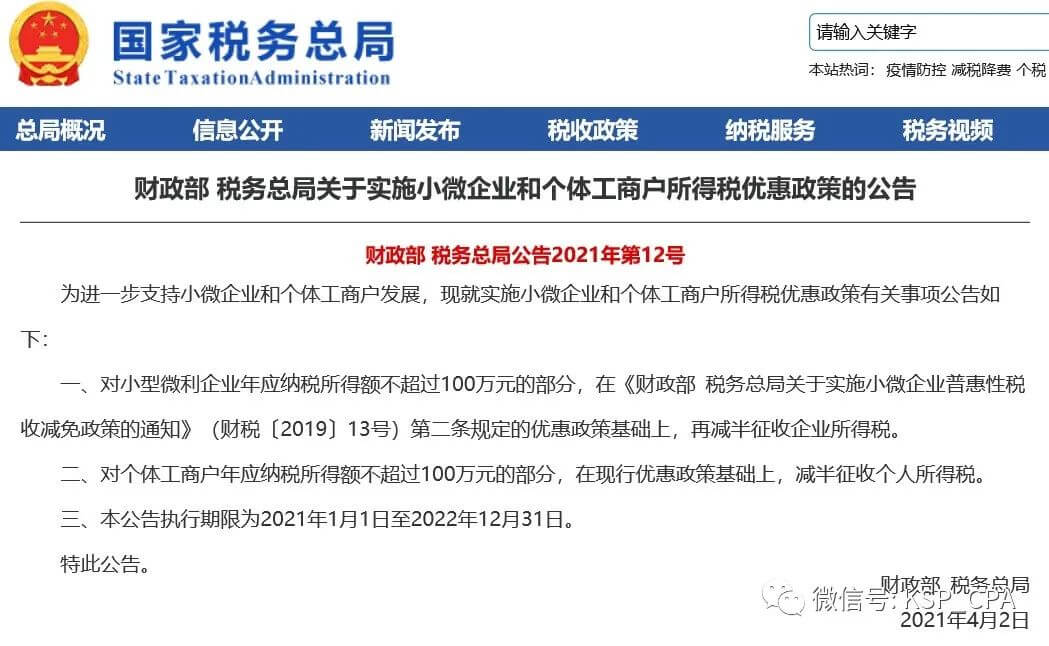

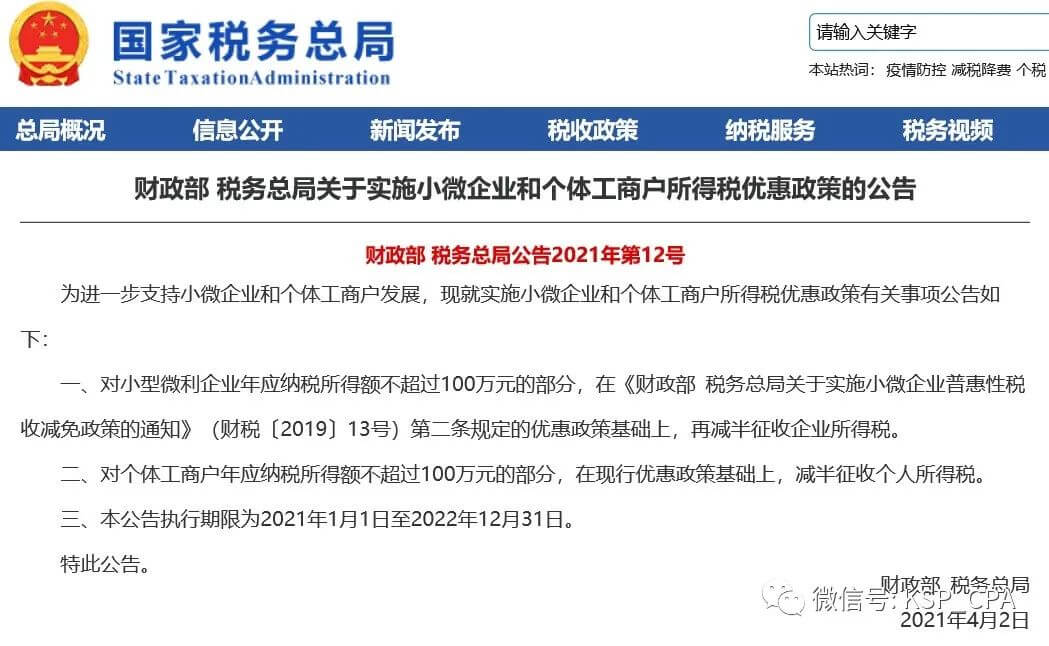

而2020年1月因突發新冠肺炎疫情,對小微企業及個體戶的經營帶來了極大的考驗,雖然大陸先後出臺多個文件鼓勵並扶持小微經濟,但稅收優惠的進一步加大,對小微企業與個體戶的稅負減輕有更大幫助!2021年3月31日大陸國務院常務會議,確定了加大小微企業所得稅優惠力度並將個體戶納入優惠政策範圍;2021年4月2日財政部和稅務總局聯合下發《財政部稅務總局關於實施小微企業和個體工商戶所得稅優惠政策的公告》(2021年第12號)對小微企業年應納稅所得額不到人民幣100萬元的部分,在現行優惠政策基礎上,再減半徵收企業所得稅(即減按2.5%徵收,也就是原一般企業所得稅率25%的1/10)。個體工商戶年應納所得額不超過人民幣100萬元的部份,也在現行優惠政策基礎上減半徴收個人所得稅。以上減半政策執行期限自2021年1月1日至2022年12月31日,以幫助小微企業和個體戶恢復元氣,更大激發市場活力。

【例1】:A企業經過判斷符合小型微利企業條件。2021年第1季度預繳企業所得稅時,相應的應納稅所得額為50萬元,那麼A企業實際應納所得稅額=50×12.5%×20%=1.25萬元。減免稅額=50×25%-1.25=11.25萬元。第2季度預繳企業所得稅時,相應的累計應納稅所得額為150萬元,那麼A企業實際應納所得稅額=100×12.5%×20%+(150-100)×50%×20%=2.5+5=7.5萬元。減免稅額=150×25%-7.5=30萬元。

個體工商戶減免稅額計算如下:

(個體工商戶經營所得應納稅所得額不超過100萬元部分的應納稅額-其他政策減免稅額×個體工商戶經營所得應納稅所得額不超過100萬元部分÷經營所得應納稅所得額)×(1-50%)

【例2】納稅人李某經營個體工商戶C,年應納稅所得額為80,000元(適用稅率10%,速算扣除數1,500),同時可以享受殘疾人政策減免稅額2,000元,那麼李某該項政策的減免稅額=[(80,000×10%-1,500)-2,000]×(1-50%)=2,250元。

【例3】納稅人吳某經營個體工商戶D,年應納稅所得額為1,200,000元(適用稅率35%,速算扣除數65,500),同時可以享受殘疾人政策減免稅額6,000元,那麼吳某該項政策的減免稅額=[(1,000,000×35%-65,500)-6,000×1,000,000÷1,200,000]×(1-50%)=139,750元。

另依據大陸稅務總局公告2021年第8號《國家稅務總局關於落實支援小型微利企業和個體工商戶發展所得稅優惠政策有關事項的公告》規定,小型微利企業和個體工商戶不區分徵收方式,在預繳和匯算清繳所得稅時均可享受減半政策,享受政策時無需進行備案,通過填寫企業所得稅納稅申報表,或個人所得稅納稅申報表和減免稅事項報告表相關欄次,即可享受。

而個體戶工商戶納稅人從兩處以上取得經營所得的,應當選擇向其中一處經營管理所在地主管稅務機關辦理年度匯總申報合併的個體工商戶經營所得年應納稅所得額,重新計算減免稅額,多退少補。公告發佈前,個體工商戶已經繳納當年經營所得個人所得稅的,可自動抵減以後月份的稅款,當年抵減不完的可在匯算清繳時辦理退稅;也可直接申請退還應減免的稅款。

小微企業與個體戶迎來了最佳的稅負優惠期,若有符合規定者可以善用此所得稅優惠政策哦。

本期凱博觀點Podcast同步上線囉!

請於各大播客平台上搜尋:「財稅聽凱博」點選「訂閱」即可免費收聽!

近期節目列表

EP.74-小微企業喜迎所得稅減按2.5%徵收,個體戶同沐雨露!

EP.73-台商匯出大陸資金 有眉角

EP.72-大陸個稅申報小撇步-疫情導致待滿183天轉為居民身份 可以申請退稅!

EP.71-大陸個稅申報小撇步-疫情導致未待滿183天轉為非居民身份 要如何自行納稅申報?

EP.70-大陸個稅申報小撇步-善用捐贈 合法降低個人所得稅

EP.69-實價課稅下的不動產規劃

EP.68-大陸註冊資本與盈餘分配注意事項

EP.67-從案例中認識移轉訂價

EP.66-台商常見的帳務稅務風險

EP.65-善用大陸有限合夥,達到留才與激勵

EP.64-不可錯過!2020年度台灣營所稅申報 租稅優惠措施一覽

EP.63-善用大陸盈餘再投資暫免稅政策

EP.62-持有日本不動產 聰明報稅

EP.61-境外公司系列:你的境外公司,各項登記文件是否完備?

EP.60-南僑分拆A股上市獲核准 解析如何克服同業競爭疑慮

EP.59-每個企業都必須面對的課題-合資與併購 (中篇)

EP.58-每個企業都必須面對的課題-合資與併購 (上篇)

EP.57-留意大陸財稅與資本市場變化

EP.56-越南投資系列:認識越南的外國承包商稅

EP.55-2020年末將至,該做的節稅規劃做了嗎?

EP.54-恢復個人證券交易所得課稅 對你有影響嗎?

EP.53-境外公司系列:傳承或引進外部投資人之公司章程條款設計

EP.52-大陸台商股權轉讓注意事項

EP.51-日本不動產之贈與稅及遺產稅

EP.50-今年你是中國大陸居民還是非居民?

EP.49-境外公司系列:香港及新加坡公司設立登記文件介紹

EP.48-境外公司系列:如何證明我的境外公司仍有效存續?

EP.47-境外公司系列:境外地區經濟實質法上路實施進程

EP.46-出售大陸房產所得 走大路匯回

EP.45-境外公司系列:你的境外公司有遵守當地公司法嗎?

EP.44-銀行認定的「貿易洗錢」及「稅務洗錢」態樣

EP.43-我該設立公益信託進行節稅規劃嗎?

EP.42-我該設立基金會進行節稅規劃嗎?

EP.41-出售陸無國土證土地 有眉角

EP.40-越南投資系列:申請營運前增值稅退稅注意事項

EP.39-宸展光電獲A股上市審核通過,帶給台企的「樹大分枝」啟示!

EP.38-紓困3.0來了 薪資及營運資金補貼說明

EP.37-善用大陸企業分立 節省稅負

EP.36-把握稅務規劃黃金期

EP.35-陸資投資台灣新規定 審查更加嚴格

EP.34-產創研發抵減範圍再延伸

EP.33-台灣疫情紓困3.0- -薪資及營運資金補貼搶先看

EP.32-大陸土地廠房交易你不可不知的五件事

EP.31-留意開曼私募基金財報新規

EP.30-越南投資系列:越南公司資本到位注意事項

EP.29-台商A股上市新途徑 大陸證券市場推動註冊制

EP.28-「境外資金匯回管理運用及課稅條例」首年匯回優惠稅率倒數計時

EP.27-大陸台商不可不知的大額現金管理風險

EP.26-證券交易所得稅 捲土重來?

EP.25-台商大陸廠房 以租待售

EP.24-越南投資系列:越南租稅優惠

EP.23-大陸外債管理政策近期變革

EP.22-大陸近期税務優惠政策匯整

EP.21-訂定家族憲章 兩個注意

EP.20-台灣之疫情補貼優惠 全方位解說

EP.19-新冠肺炎之日本企業補助款申請

EP.18-越南投資系列:越南政府因應新冠肺炎疫情影響之紓困措施

EP.17-台灣農地工廠合法化 留意申辦時程

EP.16-台商遠距管理要有配套

EP.15-2019年度台籍人員大陸個人所得稅年度匯算攻略

EP.14-(不斷更新)新冠肺炎之台灣租稅優惠及資金補助方案

EP.13-國發基金補助來了 企業不能錯過

EP.12-高雄工策會X凱博聯合會計師事務所抗疫專題

EP.11-(不斷更新)新冠肺炎之台灣租稅優惠篇二

EP.10-香港離岸所得免稅注意事項

EP.9-外商在台從事物流營運活動 可適用較低的境內貢獻度 合法節省稅負

EP.8-越南年度企業所得稅申報期限將屆!

EP.7-新冠肺炎之台灣租稅優惠篇

EP.6-淺談大陸外商投資法之變革

EP.5-台版CRS交換即將上路 全球反避稅的現況與未來

EP.4-台灣企業首次CTP年度申報,需於2020年3月間完成

EP.3-新冠肺炎薪資篇:在陸企業延遲復工,工資如何發放?

EP.2-大陸科創板元年 架起科技與資本的橋樑!

EP.1-案例分享:申請跨境銷售電子勞務適用淨利率及利潤貢獻程度獲核准

![]()