撰文/凱博黃慧展經理

2018年5月11日深夜,中國證監會核准了富士康工業互聯網股份有限公司(以下簡稱「富士康股份」)的首發申請。回顧先前從招股書申報稿上報到首發過會共經歷36天,富士康股份創造了A股IPO新速度。對於這樣史無前例的過會速度,讀者可能有興趣瞭解其上市的架構是如何安排。下面我們以富士康股份為題材,對投資架構的安排及其目的,做簡單扼要的說明。

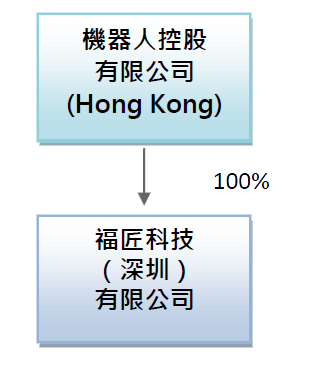

2015年2月以機器人控股有限公司(以下簡稱「機器人控股」)作為唯一股東出資設立福匠科技(深圳)有限公司(以下簡稱「福匠科技」),註冊資本為1,500 萬美元。

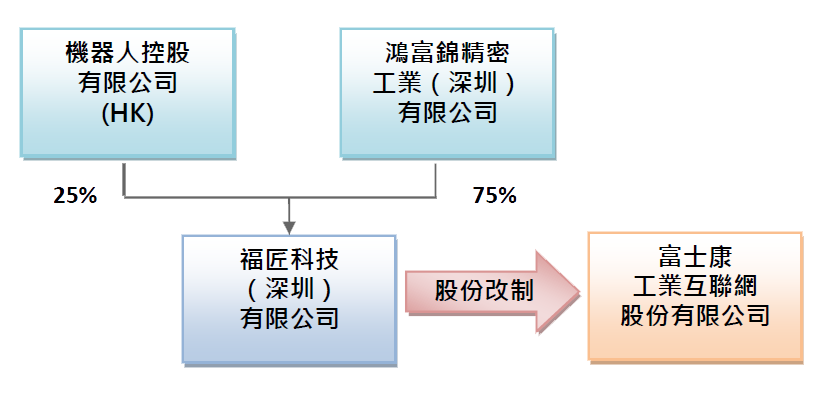

1995年外經貿部發佈的《關於設立外商投資股份有限公司若干問題的暫行規定》明確規定了外商投資企業改制為外商投資股份有限公司的條件:”發起設立外商投資股份有限公司,應當有二人以上二百人以下為發起人,其中須有半數以上的發起人在中國境內有住所,並至少有一個發起人為外國股東。”

2017 年3 月25 日,福匠科技作出董事會決議,同意鴻富錦精密工業(深圳)有限公司(以下簡稱「深圳鴻富錦」)向福匠科技出資500 萬美元等值人民幣。福匠科技註冊資本變更為2,000 萬美元。意即增加一境內股東作為發起人。

2017 年7月10 日,福匠科技全體股東召開創立大會,作出決議由機器人控股及深圳鴻富錦為發起人,同意以整體變更的方式共同發起設立富士康股份。

1.境內重組

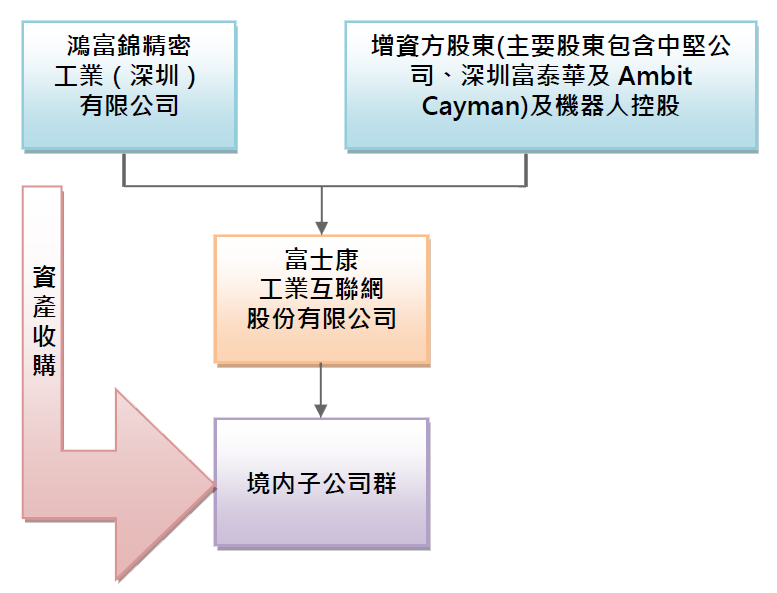

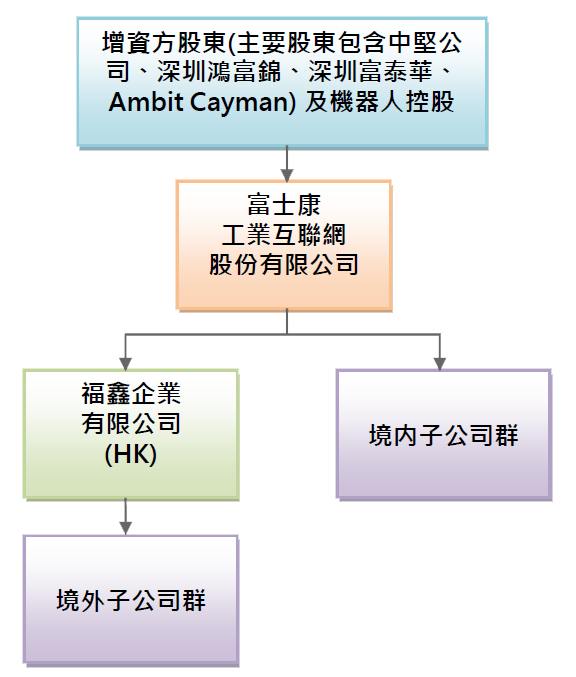

為使富士康股份擁有獨立的生產、供應、銷售系統,具直接面向市場獨立經營的能力,因此通過境內外重組使富士康股份相應接收鴻海精密體系內的通信網絡設備、雲服務設備及精密工具和工業機器人業務及相關資產。2017 年12 月6 日,富士康股份召開臨時股東大會並作出關於增加註冊資本等決議,同意由深圳鴻富錦等32 家主體(以下簡稱「增資方」)以其各自持有的境內子公司之股權,認購富士康股份新增之股份。

又為了符合業務、資產、人員、機構(董事會、股東會、監事會)及財務等五個方面應與發起人及其股東有所區隔的”五分開”要求,以現金收購深圳鴻富錦下,與富士康股份之主營業務相關的業務、資產和人員。

2.境外重組

可能基於中國大陸外匯管制的考慮,富士康股份另透過其股份改制前已收購的香港公司-福鑫企業有限公司,以現金及換股方式進行境外公司重組。

其實在收購鴻海精密下屬的部分境內外子公司股權和資產後,富士康股份與鴻海精密間仍存在部分同業競爭的情況,以及因實際經營需要產生的關聯交易。

1.同業競爭

兩家位於巴西的子公司經營同性質的業務,招股書的解釋為:” 業務區域並無重疊,且其業務規模相對較小,收入、利潤與發行人及其控股子公司同類型業務相比較低,與發行人及其控股子公司不存在實質性的同業競爭。”

對於香港上市的富智康(HK. 2038)經營同性質的業務,招股書的解釋為:” 富智康與富士康股份生產並銷售的手機高精密金屬機構件面向不同的品牌客戶。”

富士康股份主要以「市場分割」和「面向客戶不同」的論點去解釋同業競爭的問題。最後鴻海精密及富士康股份的單一最大股東-中堅公司,皆出具了<避免同業競爭的承諾函>。

2.關聯交易

招股書披露以下內容:”因發行人業務特點及實際經營需要,在實際生產經營過程中,發行人與鴻海精密等存在一定的關聯交易,主要包括向關聯方採購商品、接受勞務及服務,以及向關聯方銷售商品、提供勞務及服務、以及關聯租賃等。” 意即交待了關聯交易的合理性及必要性。

鴻海精密及中堅公司,在減少關聯交易及維護股東權益等事項,於招股書中作出承諾。

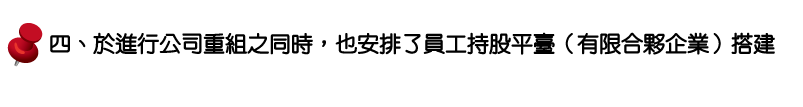

發行人部分員工通過持有17 家合夥企業的相應合夥份額,在該次增資完成後間接合計持有發行人1.4625%的股份。

作者黃慧展,現為凱博聯合會計師事務所會計師

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW