![2692-[轉換].png](https://www.kspcpa.com/wp-content/uploads/2020/04/qfGHF4f9_qcfJ-1.png)

撰文/凱博 張芳綺組長

台灣所得稅法修正案於2018.2.7經總統令公布,並自2018年1月1日生效。此次修正實施股利分離課稅、廢除可扣抵稅額,影響股利申報相關作業甚鉅。

對企業來說,稅改廢除了可扣抵稅額制度,故2019年1月底前應申報之股利憑單(針對2018年盈餘分配),即為第一次採用稅改後之申報格式,其中再無股利總額、可扣抵稅額、股利淨額等欄位。企業應注意法令修正所造成之申報格式變更。

對股東個人來說,所得稅稅率及扣除額的變更,以及股利課稅新制,都影響個人應繳稅負。應考量盈餘分配金額進行試算模擬,以利在五月申報個人綜合所得稅時,選擇對自己最有利的申報方式。

所得稅新制於2019年5月申報個人綜合所得稅及營利事業所得稅時適用。此次稅法修正變革甚多,提醒客戶應盡早規劃,並避免申報錯誤。若有任何問題,歡迎洽詢凱博荷盛聯合會計師事務所。

以下茲分別就股東個人及企業方面的申報進行說明。

一、綜合所得稅(以下簡稱綜所稅)部分

一、綜合所得稅(以下簡稱綜所稅)部分

(一)調高4大項扣除額額度

自2018年1月1日起,標準扣除額由新臺幣(下同)9萬元提高為12萬元(有配偶者加倍扣除)、薪資所得及身心障礙特別扣除額由12.8萬元提高為20萬元、幼兒學前特別扣除額由每名子女2.5萬元大幅提高為每人12萬元,增幅達33%~380%。

(二)刪除綜合所得淨額超過1千萬元部分適用45%稅率之級距規定,自2018年1月1日起,綜所稅最高稅率由45%調降為40%。

(三)訂定個人居住者之股利所得課稅新制

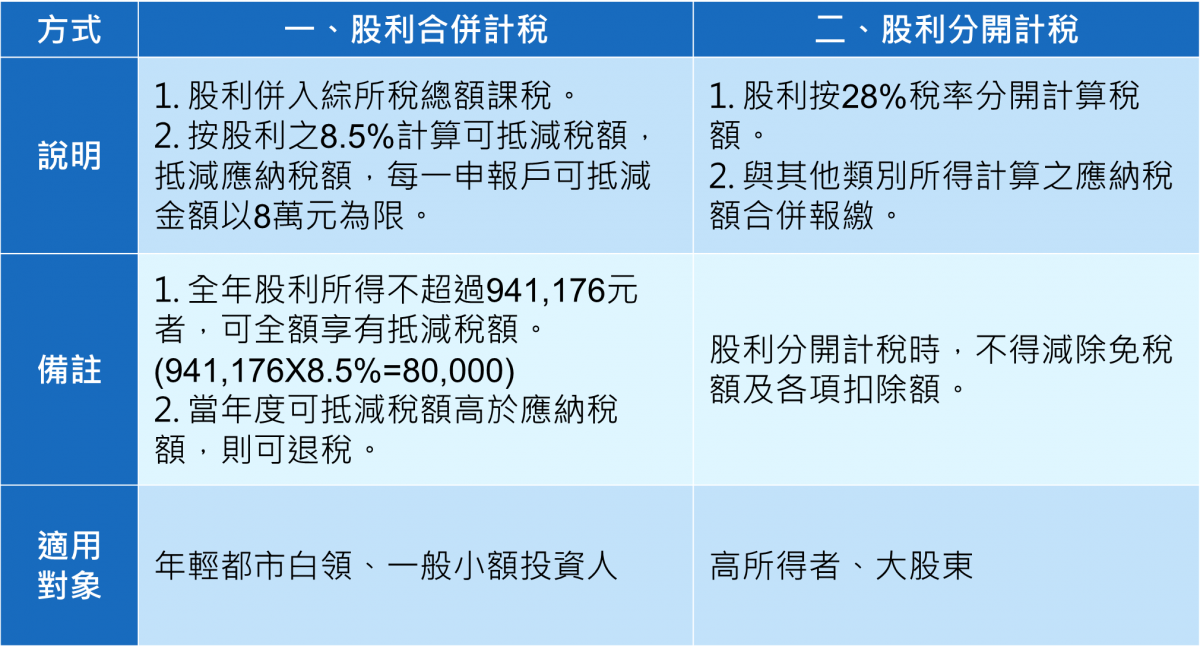

個人居住者2018年獲配之股利所得計稅方式就下列二種方式擇一,擇優適用:

2019年5月申報2018年度個人綜合所得稅時,得適用上開調整後之扣除額額度、累進稅率及股利所得課稅新制。

二、營利事業所得稅(以下簡稱營所稅)部分

二、營利事業所得稅(以下簡稱營所稅)部分

(一)廢除兩稅合一部分設算扣抵制

自2018年1月1日起,廢除營利事業設置股東可扣抵稅額帳戶、相關記載、計算、分配與罰則。

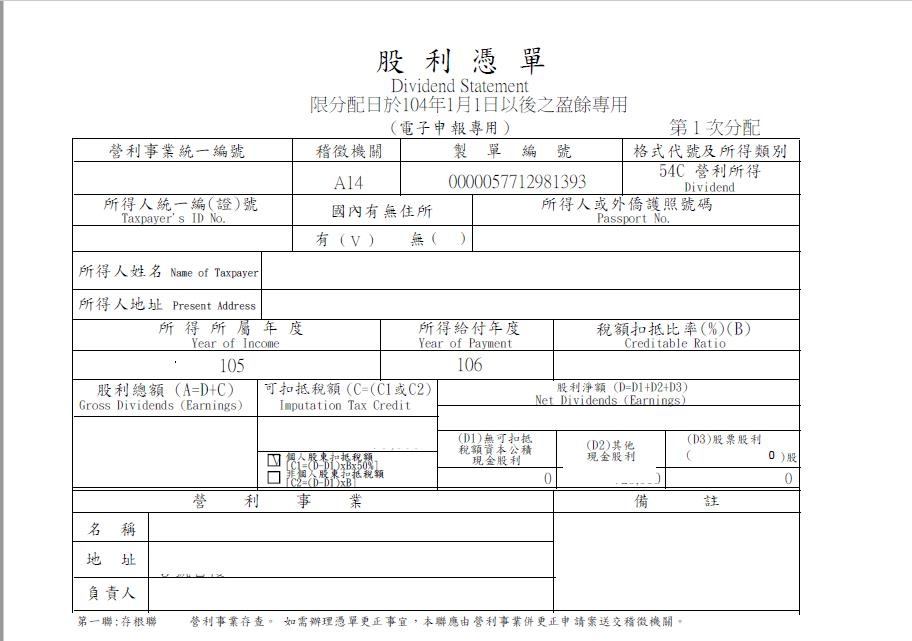

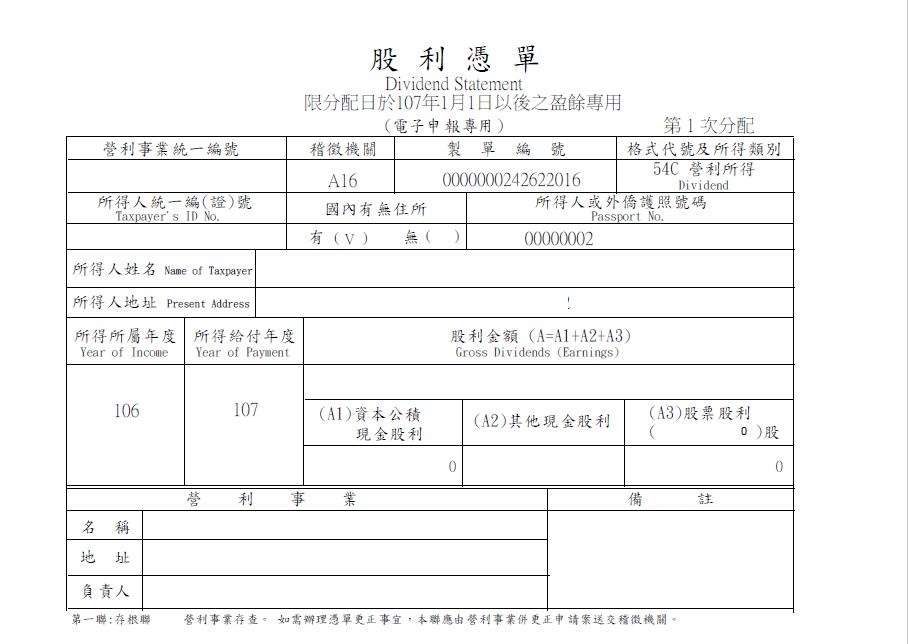

1月底前應申報之股利憑單前後比較如下:

(1)稅改前:

(2)稅改後:

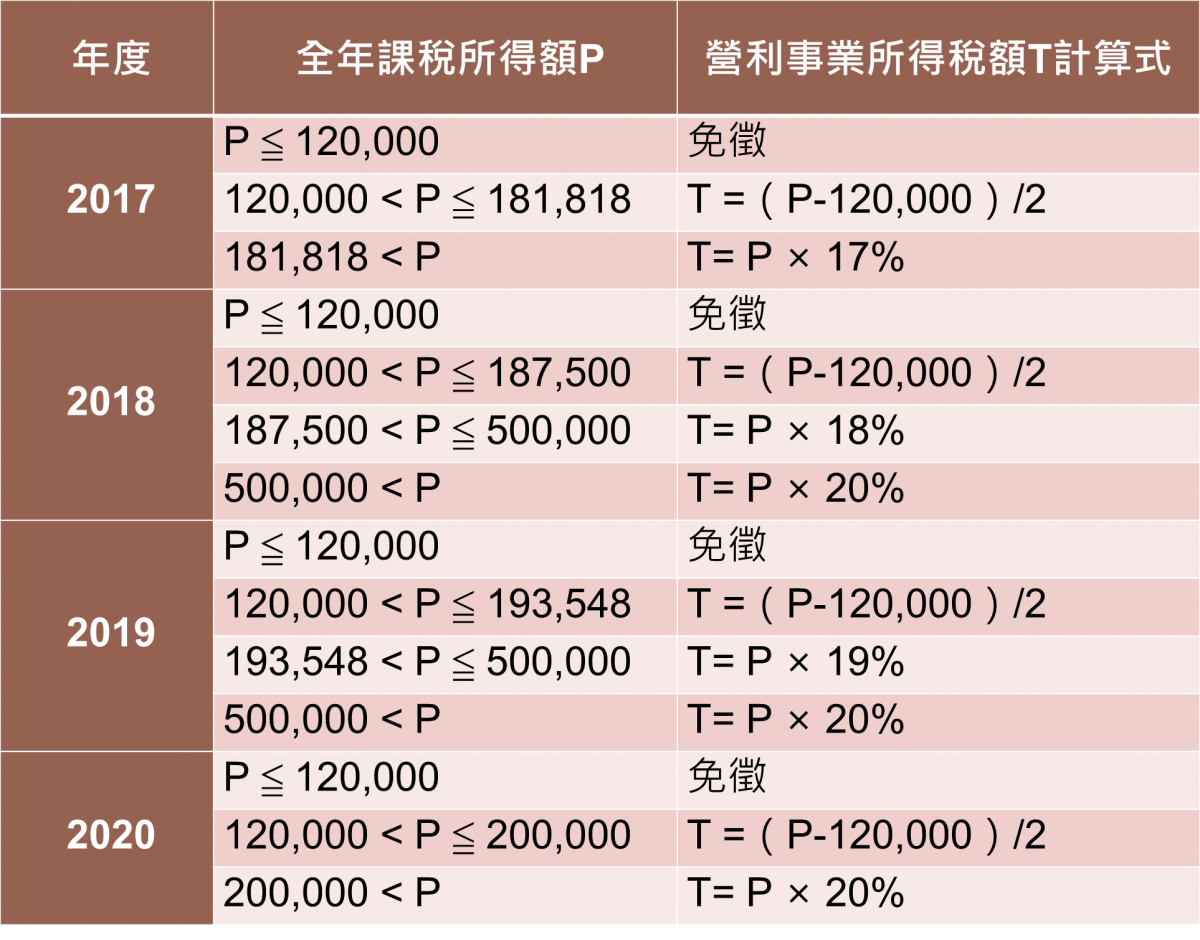

(二)調整營所稅稅率結構

(1) 自2018年度起,營所稅稅率由17%調高為20%,但課稅所得額在50萬元以下之營利事業,分3年逐年調高1%,即2018年度稅率為18%,2019年度稅率為19%,2020年度及以後年度按20%稅率課稅,減輕低獲利企業之稅負,提供調整適應期。

簡表如下:

(2)自2018年度起,營利事業未分配盈餘加徵營所稅稅率由10%調降為5%。

(三)自2018年度起,獨資合夥組織所得免徵營所稅,直接歸課出資人綜所稅。

營利事業於申報2018年度及以後年度營所稅時,應適用調整後營所稅稅率。以會計年度採曆年制之營利事業為例,其於2019年5月辦理2018年度營所稅結算申報時,應按20%稅率(課稅所得額在50萬元以下者,按18%稅率)申報繳納營所稅。

提醒注意:2017年度盈餘保留不分配者,於2019年5月辦理2017年度未分配盈餘申報時,依舊按10%稅率加徵營所稅;又2018年度盈餘保留不分配者,於2020年5月辦理2018年度未分配盈餘申報時,按5%稅率加徵營所稅。

外資股東

外資股東

根據2017年12月29日修正各類所得扣繳率標準,自2018年1月1日起,外資股東獲配之股利或盈餘應按21%扣繳率扣繳稅款。另本次所得稅法修正刪除第73條之2規定,自2019年1月1日起,外資股東獲配股利或盈餘之應扣繳稅款,不得抵繳該股利或盈餘所含未分配盈餘加徵營所稅之金額。