撰文/凱博 張蕙如會計師

財政部為提升外國貨主利用我國港埠或機場設施、物流或加工服務之意願,營造有利臺灣成為亞太運籌物流中心之租稅環境,針對外國營利事業在台從事物流營運活動之課稅,有簡化及放寬之規定。提醒企業務必掌握相關政策,依法適用以節省稅負。

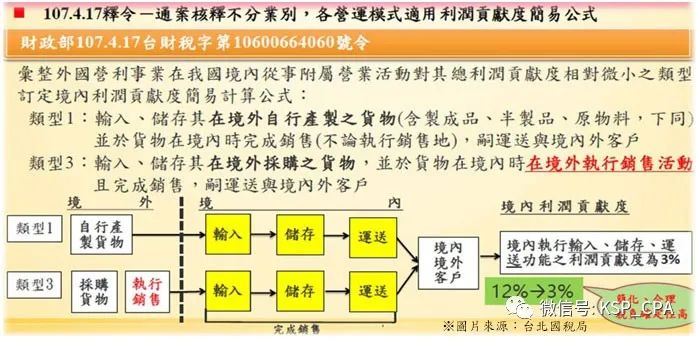

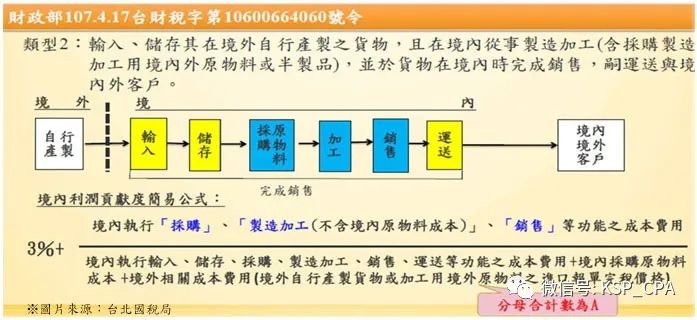

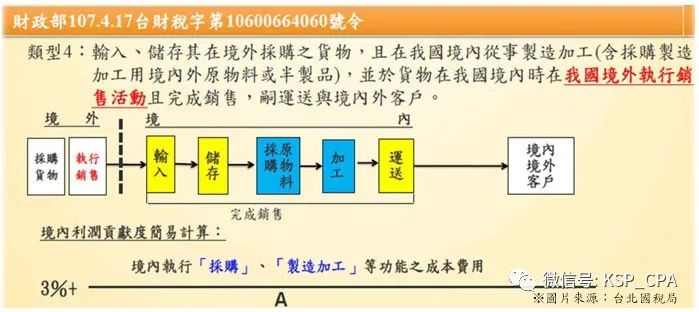

在2018年以前,除電子零組件及電池製造業且未有加工行為的外國營利事業,得適用12%之境內利潤貢獻度外,其餘需設置帳簿,核實課稅。惟財政部於2018年發布解釋函「台財稅字第10600664060號令」,大幅簡化及放寬外國營利事業在我國境內從事其在境外自行產製或採購貨物之輸入、儲存、製造加工、銷售後運送予境內外客戶之中華民國來源所得計算規定。

透過此解釋令:(1)全面放寬所有產業別皆可適用簡化課稅方式;(2)大幅降低境內利潤貢獻度至3%;(3)免設置帳簿、採簡易方式計算申報,可節省作業成本。

茲詳細說明如下:

一、外國營利事業在台從事物流營運活動類型,彙整說明如下:

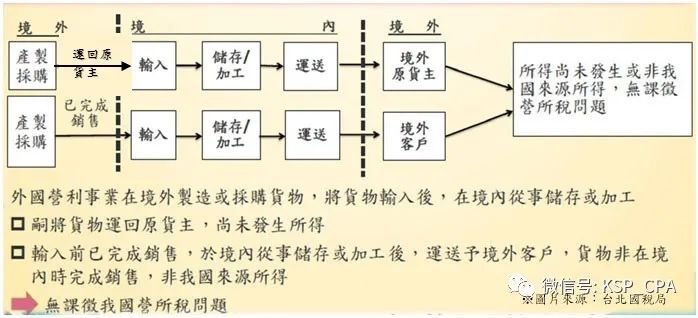

(一)無我國來源所得

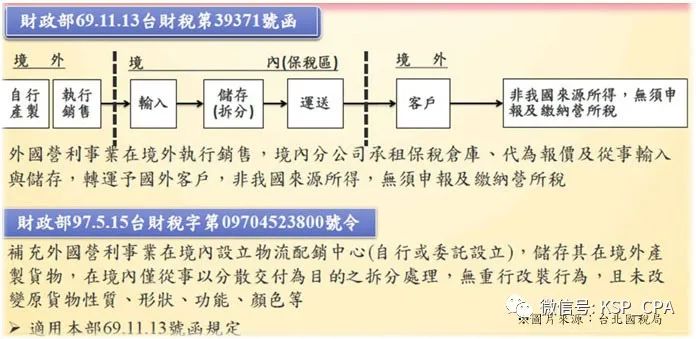

(二)純轉運免稅

(三)貨物於境內時完成銷售 (銷售功能於貨物在境內時,由境外公司執行)

1.境外自製,境內執行輸入、儲存、運送功能

2.境外採購商品及銷售,境內執行輸入、儲存、運送功能

3. 境外自製,境內採購原物料、加工及銷售

4.境外採購貨物及執行銷售,境內採購原物料、加工

(四)非屬上述各項之物流營運活動

若外國營利事業非屬上述之各項營業活動,例如在我國境內從事輸入、儲存其在境外採購之貨物(非自製)且在我國境內執行銷售功能者,不適用上述簡易計算方式,應依「所得稅法第八條規定中華民國來源所得認定原則」第10點及第15點規定,提示明確劃分境內及境外交易流程對總利潤相對貢獻程度之證明文件(例如移轉訂價證明文件),核實計算我國境內利潤貢獻程度。

二、申報方式

外國營利事業在我國境內無固定營業場所,委託我國營利事業(包含自由貿易港區事業、保稅倉庫業者等)代其從事上開(三)貨物於境內時完成銷售之4種類型營業活動者,該我國營利事業核屬外國營利事業之營業代理人,應就其代理業務範圍內計算該外國營利事業之我國來源所得,依所得稅法第73條第2項規定申報繳納營利事業所得稅;該外國營利事業得準用上開簡易方式計算我國來源所得。

凱博會計師事務所以其稅務規劃專業,協助外國營利事業評估物流營運活動之所得稅規劃方案。若有相關疑問,歡迎諮詢。

近期節目列表

作者張蕙如,是凱博聯合會計師事務所會計師

聯絡電話:+886-2-2772-3111 #133 李小姐

KSP CPA Limited TW